2020-04-09 10:07:38 来源:期货日报

后市关注内需和外贸改善情况

清明节期间外围市场普涨,并带动风险偏好回归,节后上证综指中枢回归至2800点附近。那么本轮反弹的持续性如何?股指市场能否快速收复3月失地?对此,我们持相对谨慎的态度。我们认为,在偏暖政策扶持之下,短期存有阶段性反弹,但在美股、预报披露等多重不确定性因素之下,市场反弹力度存疑。

超准利率下调释放降成本态度

上周五央行实施定向降准,预计释放4000亿元长期资金,而在降准同时,央行在2008年之后首度下调超额存款准备金率,并将该利率下调至活期存款利率的水平,后者超出市场预期。

而此次超额存款准备金率的下调有两大背景:一是央行副行长刘国强近日表示存款基准利率是压舱石,调整这一利率需要考虑物价和百姓的感受,于是短期内很难看到存款基准利率下调的举措。在此背景下,中小银行负债成本居高不下,净息差难有下行空间,于是迫切需要政策改善中小银行的惜贷倾向。二是海外疫情持续发酵之际,海外收入占比较高的电子、家电等细分行业,其业绩难免受到冲击,新订单减少之际,稳经济的重任转向稳内需,于是需要有降成本的举措出炉,以此鼓励实体企业复工复产。

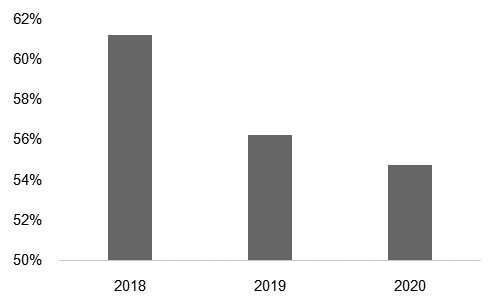

图为2018年至2020年第一季度业绩预报中预增略增续盈扭亏的企业占比

图为2018年至2020年第一季度业绩预报中预增略增续盈扭亏的企业占比外围市场存在二次冲击的可能性

我们认为,外围市场存在二次冲击A股的可能性。近两周外围市场的反弹除了美元荒阶段缓解以外,另一个支撑因素是市场逐步达成了原油减产的一致预期。若OPEC+能在周四会议上对减产行为达成一致,那么此后美国页岩油企业利润回升、信用利差收窄将形成正循环。在历史上,标普500指数与美国企业债10年期信用利差呈现显著负相关,于是一旦信用利差见顶,那么股市氛围也将随之改善。

图为标普500与美国企业债信用利差

图为标普500与美国企业债信用利差但在连续反弹之后,外围市场的反弹动能存在衰竭的可能性,下文从两个方面进行阐述。

一方面,标普500指数在1987年之后曾有8次第一轮的回撤幅度超过10%。我们统计,这8次第一轮反弹的幅度与第一轮回撤的幅度的比值,数据显示,该比值多分布在60%至80%之间,中位数为70%,反弹回撤比有迹可循。截至4月7日,标普500本轮的反弹幅度已达21.85%,反弹回撤比指标已经升至62%。数据暗示,本轮美股的反弹可能已经进入中后期。

图为标普500第一轮回撤幅度与第一轮反弹幅度的统计

图为标普500第一轮回撤幅度与第一轮反弹幅度的统计另一方面,本轮美股市场环境与2008年9月之后的情形高度相似,两段时间先后出现了“美元荒”。“美元荒”之后,美联储均采取了较为激进的救市措施。在上一轮熊市中,2008年9月救市举措颁布之后,美股仍弱势振荡了约6个月。历史经验暗示,救市并非是美股见底的同步指标。

那么,2008年美股见底的指标有哪些呢,我们回溯了2008年9月之后大类资产的情形,各类资产见底顺序大致如下:首先,Comex黄金先于2008年10月见底,标志“美元荒”冲击告一段落。随后,NYMEX原油与LME铜分别于2008年12月见底,标志通缩预期缓解。最后,在2009年3月,标普500与欧洲Stoxx50指数才迟迟见底。

于是,从2008年经验来看,“美元荒”缓解、信用利差下行、通缩预期改善才是美股见底的前置信号。鉴于本轮美股尚未消化经济下行所带来的负面影响(3月非农失业数据超出市场预期),未来不排除外围市场二次冲击A股的可能性。

中期能否反转需看国内政策和外贸环境

短期来看,季报披露、美股隐忧会对A股盘面上行构成压力,短期高位振荡概率加大。那么,何时盘面将具备反转契机,我们认为取决于政策力度以及外贸环境。

回溯2008年9月之后的行情,A股与美股相关度在2008年10月之后逐步下降。当时两者相关度下降的契机有两个,一是“美元荒”现象得到了缓解,美元指数阶段见顶,二是当年国内推出了四万亿元的财政刺激政策。在此之后,2009年1月的发电量以及信贷数据先后验证了政策的强度。于是理论上,若全国两会有超预期的财政政策出炉,并能从数据上印证内需的改善,A股存在反转的可能性。

而另一层契机需要观察外贸环境的修复程度。本轮投资者谨慎的诱因在于疫情扩散之下,内需的修复幅度可能无法覆盖外需的恶化程度,于是资金倾向降低仓位。但若结合国内的经验,疫情高峰之后1个月企业将逐步复工复产,若未来海外确诊人数出现拐点,外贸订单修复预期也将逐步计价至股市,此时基本面修复预期可能成为主导逻辑。我们建议投资者关注国际航班数量、国际运价指数等可能反映外贸修复的数据变化。

综上,在偏暖政策以及原油减产预期的驱动下,股指市场阶段回暖。但鉴于财报的不确定性以及外围市场存在二次调整的可能性,短期市场进一步上冲的动力有限,预计近期整固为主。打破平衡的关键,我们认为取决于政策力度与外贸环境。若有信号暗示内需或是外需出现了边际改善的迹象,此时每股收益修复预期将替代估值修复成为市场的主要驱动力量,股指期货才具备反转的基础。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有