2021-01-21 14:07:43 来源:新浪财经

2020年12月14日,重庆三峡银行更新了招股说明书,将最新的财务数据更新到了2020年上半年。

据了解,重庆三峡银行于2020年6月22日报送招股书申报稿,该行拟在深交所上市,保荐机构(主承销商)为中国银河证券,联席主承销商为招商证券。重庆三峡银行拟发行不超过18.58亿股,募集资金在扣除发行费用后,将全部用于充实该行核心一级资本,提高资本充足率。

而几天前的12月4日,证监会官网刚披露了《重庆三峡银行股份有限公司首次公开发行股票申请文件反馈意见》,重庆三峡银行需要对多达55项问题进行反馈,主要涉及股份质押冻结、股权转让、诉讼、不良贷款等问题。

近三年收益率显著走低 只增规模不增利

重庆三峡银行成立于1998年,贷款主要投放在重庆市范围内,且分支机构全部分布在重庆市内,其贷款、存款、收入和利润多来源于重庆市范围内的客户。截至2020年6月30日重庆三峡银行的注册资本为55.74亿元,资产总额2190.49亿元、净资产173.4亿元、各项存款总额1421.42亿元、各项贷款总额947.05亿元,是一家典型的中小型城商行。

2017-2020年上半年,重庆三峡银行营业收入分别为36.40亿元、37.77亿元、44.92亿元和22.8亿元,2017-2019年对应的增速依次为-14.69%、3.82%、18.94%;同期归母净利分别为16.51亿元、12.80亿元、16.05亿元和10.67亿元,2017-2019年同比增幅依次为-16.84%、-22.46%、25.42%。从报告期业绩来看,重庆三峡银行并不稳定。

拉长时间线来看,结合盈利能力的关键指标ROE和总资产净利率来看,2017-2019年的ROE相比2014-2016年整体下降了10个百分点左右,而总资产净利率也明显比2014-2016年下降一个台阶,反映出重庆三峡银行资产盈利能力出现明显下滑。

对比两段期间的利润表和资产负债表情况可以发现,2014-2016年重庆三峡银行实现归母净利分别为13.23亿元、16.64亿元和19.85亿元,而2017-2019年实现的归母净利仅仅相当于2015年的水平。与此同时,在不断的送股和配股下,重庆三峡银行的股本、净资产都在快速扩张,2019年末的股本、净资产都已超过2014年2倍以上,水涨船高之下总资产同样扩张了一倍以上。在分母快速放大的情况下,分子不增甚至缩小,收益率的下滑也就在所难免。

不过作为通过杠杆(杠杆受资本充足率限制)放大规模进而放大收益率的银行业一员,只增规模不增利,重庆三峡银行的经营表现值得细究。

息差收窄、手续费及佣金收入萎缩 减值增加

通过对利润表的进一步分析可以发现,造成重庆三峡银行只增规模不增利的原因主要有三,分别是息差收窄、手续费及佣金收入萎缩和减值计提增加。

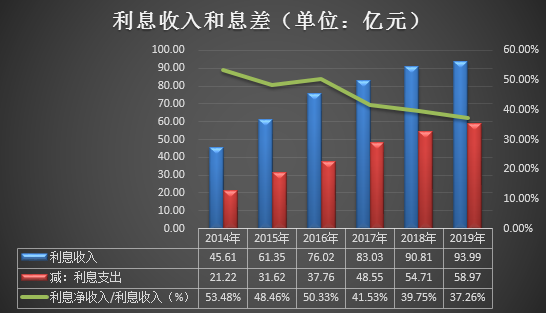

首先看息差情况,利息净收入是重庆三峡银行盈利的主要来源。如果仅看利息收入情况,如下图所示,2014年至今重庆三峡银行的利息收入持续增长,但是相比于利息收入的增长,对应的利息支出却在同期整体保持了更高的增速,这也导致2017-2019年重庆三峡银行的利息净收入同比增长率分别为-9.87%、4.7%和-2.99%,不仅没有随着规模放大反而有所减少。如果把利息净收入/利息收入作为息差情况的反映指标,如下图所示,2014年至今重庆三峡银行的息差持续走低。

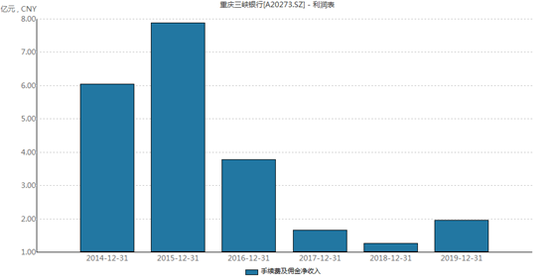

其次是手续费及佣金收入情况,2014-2019年重庆三峡银行的手续费及佣金净收入分别为6.04亿元、7.89亿元、3.78亿元、1.67亿元、1.26亿元和1.96亿元,近三年重庆三峡银行的手续费及佣金净收入快速萎缩。

众所周知,手续费及佣金收入反映的是银行的中间业务经营情况,而在金融创新层出不穷、传统信贷业务受息差收窄竞争加剧等背景下,低风险高收益的中间业务成了现代商业银行的重要收益来源之一,同时也是商业银行综合竞争力的一个重要反映指标。重庆三峡银行手续费及佣金收入的萎缩,显然是一个值得关注的重要信号。

除此之外,减值计提也是一个重要的影响因素。2014-2016年,重庆三峡银行的资产减值损失分别为2.99亿元、3.76亿元和2.52亿元,而2017-2019年资产减值损失(包括信用减值损失)则分别为1.89亿元、7.61亿元和9.01亿元,整体显著高于之前期间,尤其是2018年和2019年减值计提大幅增加。

集中处置降不良 部分年度监管指标低于或接近指标标准

不过2018年和2019年大幅计提减值背后,究竟是出于谨慎的前瞻性处理,还是信贷等资产质量的下降呢?

从不良率来看,截至2017年末、2018年末、2019年末,重庆三峡银行不良贷款余额分别为20.19亿元、8.39亿元、11.18亿元和12.75亿元,不良贷款率分别为4.41%、1.30%、1.31%和1.35%,似乎从2017之后就快速下降,并且也低于监管要求的4%。不过根据招股书披露,2018年末较2017年末,不良贷款率下降3.11个百分点,主要原因是其于2018年集中处置727户共计786笔不良贷款,涉及贷款本金合计28.11亿元,使得2018年末不良资产金额和占比大幅下降,账面信贷资产质量进一步优化。

通过集中处置降低不良贷款率,确实是直接有效的手段,不过正如反馈意见中问题所述,报告期内公司转出和核销不良贷款的具体情况,是否符合相关规定及制度流程,并结合公司转出损益、受让方资信情况,说明是否利益输送。

值得一提的是,2016年重庆三峡银行就因不规范处置进行了账务调整。招股书披露,原2016年不规范转让的4批次共505笔信贷资产16.28亿元,并未实现真正对外处置,三峡银行2016年根据转让合同进行贷款下账处理,该四批次于2018年进行回表,回表时三峡银行作重要的会计差错处理,即恢复2016年贷款,补计提贷款损失准备,并追溯调整比较报表,重溯该事项合计调减2017年末所有者权益6.28亿元,调减2017年度净利润558.76万元。

而与同行对比来看,同期同行业可比上市银行不良贷款率平均值分别为1.42%、1.58%、1.54%和1.52%,重庆三峡银行经过处置后的不良率直接由之前的显著高于降到了低于行业的水平。

但这是否真的代表重庆三峡银行的不良信贷已得到根本解决,信贷质量优于行业呢。鉴于不良率的基础数据来自于贷款的五级分类,而五级分类除了由重庆三峡银行制定的一系列明确的分类标准进行划分外,还具有大量的主观判断,在无法穿透到底层信贷数据的情况下,客观的数据或许可以从侧面验证信贷的成色如何。

通常可以用逾期天数来衡量贷款的质量和五级分类情况。截至2017年末、2018年末、2019年末和2020年6月末,重庆三峡银行的逾期贷款分别为32.15亿元、14.35亿元、19.12亿元和25.73亿元,逾期贷款总额都显著高于不良贷款金额,并且每年增加额也快于不良的增加,显然逾期天数这个指标并没有像贷款不良率一样向好。而同期贷款拨备率分别为4.14%、2.12%、2.22%和2.50%,在2018年集中处置不良贷款后,拨备并没有显著高于监管指标2%,显然处置后的拨备仅仅是建立在分类为不良贷款少的情况下提高了拨备覆盖率这个指标,而相对信贷整体的覆盖比例并不高。

需要指出的是,正如反馈意见中提出,重庆三峡银行报告期内存在部分年度监管指标低于或接近指标标准的情况,例如2017年末拨备覆盖率低于监管要求、2018年末贷款拨备率低于监管指标、2017年末单一集团客户授信集中度超过监管要求等。反馈意见要求发行人补充说明部分监管指标异常的原因,是否存在违反监管规定或内部管理制度,内部控制是否存在缺陷。请保荐机构、会计师出具核查意见。

另外反馈意见还重点提出了股份质押冻结、股权转让、诉讼、收到监管部门多项监管意见和行政处罚决定,信披不一致等问题。(文/新浪财经上市公司研究院 逆舟)

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有