2019-08-15 06:34:10 来源:券商中国

8月14日,全球国债的“纪录日”,也是全球股市的又一“股灾日”。

在这一天,全球主要经济体的国债都出现了飙涨行情。

美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,美国30年期国债收益率跌至记录新低2.0813%。

英国2年期与10年期国债利率也自发生2008年金融危机以来首次倒挂。

德国十年期国债收益率创下新低至-0.623%。

欧洲主要发达经济体的国债收益率全面转向。

与此同时,中国十年期国债收益率在将近三年之后首度跌破3%。

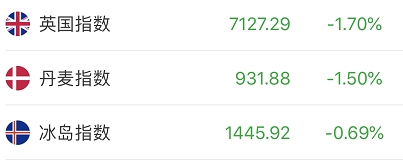

在全球主要经济体国债集体狂欢的时候,股市却崩了。欧洲股市集体杀跌,欧洲斯托克50跌幅达1.7%以上,其他主要市场跌幅大多都超过2%,在技术形态上,这些股市的形态已非调整形态,而是持续下行的形态。

在13日晚,美股开盘前期指亦出现大幅杀跌。三大股指全线低开,盘中跌幅逐步放大,截至券商中国发稿,三大股指跌幅均超过2%。

由此可见,“国债撒欢,全面倒挂”对于全球经济和风险资产来说,并非好事。据报道,目前已经有五大经济体闪现衰退信号。分析人士认为,目前全球又走到了经济周期下行的阶段。此刻的经济、金融形势或许并不比2008年好多少。只有全球协作或许才能够走出经济衰退的泥潭。

全球资金涌向国债

8月14日,美国国债收益率集体杀跌,这也意味着资金在涌向这个相对安全的避风港。美国2年期和10年期国债收益率曲线自2007年来首次出现倒挂,美国30年期国债收益率跌至纪录新低2.0813%。与此同时,在三月下旬就已经开始倒挂的3个月国债与10年期国债仍在持续。

加大拿短长期国债亦出现全面倒挂现象,这种情况是2008年金融危机以来极为少见的。

英国2年期与10年期国债利率自发生2008年金融危机以来首次倒挂。

德国十年期国债收益率创下新低至-0.623%。丹麦、比利时、荷兰等发达国家的国债收益率全面转负。而中国十年期国债收益率今天也一度跌破3%,国家统计局于当天10点整公布7月经济数据,10点08分,10年期国债收益率下行突破3%整数关口,报2.9975%,最低曾下探至2.985%,最终仍收回到3%以上。

衰退警报已经拉响

国债狂欢并非好事,特别是“短、长期限国债倒挂”更是被业界视为经典的衰退信号。

从目前的情况来看,美国3个月与十年期国债已经持续倒挂有相当长一段时间,新近加入的又有两年期与十年期国债倒挂。英国同样也出现了金融危机之后的倒挂。越来越多的“倒挂”表明,经济衰退并不是“狼来了”的谎言,而是正在真实地发生。

据研究机构统计,国债期限倒挂在大部分情况之下都会发生经济衰退。1989年、2000年和2007年,皆出现过倒挂,而1990年和2001年都出现了经济衰退的情况,2008年更是出现了金融危机。从目前的情况来看,信号已经再明显不过了。

按照交易惯例,债券交易员会用短债质押融资加杠杆去买长债,短端利率高于长端利率,意味着持有长端债券的收益覆盖不了融资成本。此时,加杠杆不仅不能获得更多收益,反而意味着收益变小甚至亏损。那么,此时为什么还会有那么多资金涌向长期限的国债呢?

答案可能只有一个:倒挂只会在一种情况下长期保持,就是股票市场等风险市场的投资者纷纷涌入债市避险,而且认为这种风险会延续相当长一段时间,所以集中疯抢长端债券,造成长端利率快速下行。在这种情况下,各大央行出现降息可能会压低短端利率,这时债券交易员就会保持杠杆,不卖长端利率,收益率曲线将从倒挂转为牛陡向下。

从目前的情况来看,全球已经达二十多个国家实施了降息,欧盟在近期的会议中也释放出了一些降息的信号。但随着利率降低,国债期限倒挂的现象是否能够得到缓解,并不能“打包票”。

股市先跌为敬

由于经济衰退的信号越来越明显,全球风险资产市场的投资者已经开始用脚投票。13日晚刚刚走稳的股市已经“崩了”。

首先来看欧洲股市,券商中国记者在成稿过程当中,需要不断调高下跌幅度的数字,即可以证明欧洲股市的惨状。

美股期指在美股开盘之前就加速杀跌,让多头有种不寒而栗的感觉。

包括A50在内的期指全线大跌,一天这间情绪即大幅扭转,由此可见,这得多大一只黑天鹅才带来了如此惨重的杀跌!

本币方面,美元和人民币皆出现走弱的情况,但并未出现崩盘走势。而主要的大宗商品跌幅则堪称惨重。大宗商品有两个属性:一是金融属性,跟美元走;二是实体属性,跟需求走。在美元下跌的背景下,大宗商品仍全线走弱,意味着需求出了大问题。

可以想象,作为在二级市场混生活的“二级狗”的生存难度有多大,生存指数有多低。而从目前的情况来看,所谓“君子不立危墙之下”,也许观察、等待才是最好的策略。

究竟是多大的“黑天鹅”

在全球经济看跌的预期之下,经济数据披露日是不宜买股票的。8月14日再度证明了这个论点。导致市场杀跌的黑天鹅无疑就是欧洲的“经济数据”。

根据当地时间8月14日早间公布的数据,德国在2019年第二季度未季调GDP初值环比降0.1%,前值为增长0.4%。经季调后的GDP数据则从第一季度的0.7%放缓至0.4%,超出预期的0.1%。这意味着,在截至6月份的3个月里,全球第四大经济体德国的经济出现了萎缩。

与此同时,自2012年以来,英国经济首次季度出现萎缩。英国经济应在第三季度反弹,避免立即陷入衰退。但是,如果在10月31日未能就贸易保护达成协议的情况下,将该国从欧盟中踢出去,那么经济衰退很可能不能避免。

意大利经济增长虽然持平,但生产力不足、青年失业率高、巨额债务和政治动荡是意大利经济持续萎靡不振的原因。

墨西哥刚刚躲过了一场通常被定义为连续两个季度的衰退,预计今年其经济仍将疲软。另外数据显示,巴西经济在第二季度也陷入衰退。这五个国家都在世界上最大的20个经济体之列。而且,规模较小的金融和贸易中心的新加坡和香港也深受其害。

国际货币基金组织(IMF)上月将今年全球经济增长预测下调至3.2%,为2009年以来的最低水平,该组织还将2020年的预期下调至3.5%。债券市场正在闪现警告信号,在美国银行调查的资产管理公司中,逾三分之一预计未来12个月将出现全球衰退。

不过,有专家认为,在全球层面上,公司在设备等资产上的支出已经稳定下来。劳动力市场是有弹性的。虽然世界经济,特别是制造业,仍有极度疲弱之处,其他部分的情况相对良好。即全球经济增长是在放缓,而不是崩溃。

(文章来源:券商中国)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有