2020-12-08 12:07:05 来源:一财网

原标题:迎接新投资秩序!贝莱德展望2021:看好美国和亚太股市,建议减持美债

贝莱德预期明年全球经济重启加速,风险资产迎来机遇期。

全球最大资管公司贝莱德于当地时间周一发布2021年的展望报告,认为随着新冠肺炎疫苗的进展,全球经济重启将加速,建议投资者加码美国和亚太股市,同时减少在美债和投资级债券的持仓。

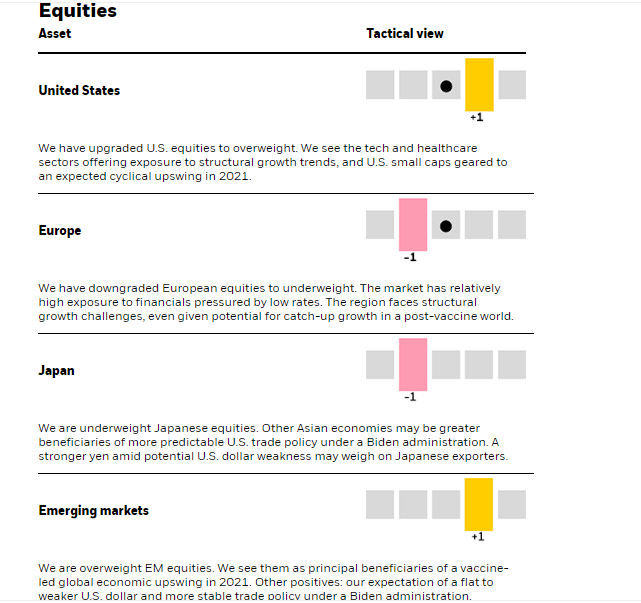

将全球股票评级从中性上调至增持

贝莱德称,这场疫情抛开了经济低迷时期投资的典型剧本,迎来一个“新的投资秩序”。经济复苏将加速经济运行方式的转变,带来社会转型,并重新构建全球贸易关系。在未来6~12个月内,该机构将全球股票评级从中性上调至增持。但从长期的角度看,上市公司的盈利和分红能力仍然具有挑战性。

贝莱德全球首席投资策略师派尔(Mike Pyle)表示,经济前景本身的重大变化是提升风险资产评级的原因,他将2021年视为风险资产极具建设性(机遇)的一年。

派尔表示,贝莱德未来将专注于优质公司的股票,特别是美国企业。整体策略上主要青睐那些即使财政支持令人失望也会表现出色的公司(动能股),同时周期性资产敞口也值得关注,如房地产、汽车和原材料类板块,维持哑铃式战术(Barbell Approach),兼具“成长”与“价值”特性。

贝莱德认为科技股依然具有吸引力,预计在低利率环境下可以保持较高的利润率。增税曾被认为是科技行业迫在眉睫的风险,但随着美国大选后国会出现两党对峙的局面,这一可能性明显降低。云计算、在线广告和数字支付等增长趋势蕴藏机会,而半导体和软件等行业有望保持领先地位。

除了美国股市,贝莱德还上调了新兴市场和大多数亚洲股市的展望,认为亚太地区有望成为“疫苗带动的全球经济复苏的主要受益者”,美元走软和全球贸易关系更加稳定应该会进一步提振这些国家的发展。

相比之下,欧洲股市评级被下调至“减持”,贝莱德指出市场对金融股的敞口面临打压的风险,同时刚创下近30年新高的日本股市明年也可能会跑输全球平均水平。

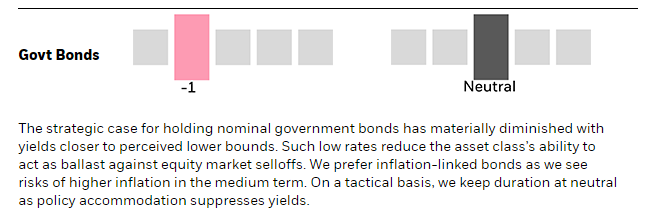

建议减持美债

与对股市的乐观预期不同,贝莱德建议在未来6~12个月内减持全球投资级债券和美国国债,评级降至中性。

贝莱德认为, 随着收益率接近预期的下限,持有政府债券的战略理由已大幅减少。如此低的利率降低了这类资产在股市抛售中充当压舱石的能力。“我们更喜欢通胀挂钩债券TIPS,因为我们看到中期通胀上升的风险。在策略上,我们将债券久期保持在中性水平,因为前所未有的政策宽松抑制了收益率。”报告写道。

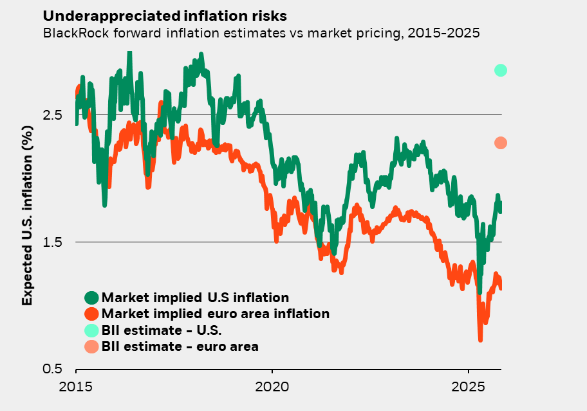

派尔表示,市场将开始为更高的通货膨胀定价。目前的预测是,从现在到2025年的四五年里,基线情况下美国的居民消费物价指数CPI将升至2.5%至3%的区间。换句话说,即美联储将成功实现通胀超调的目标。 随着疫苗的部署推进,以及明年美国和全球经济进一步展开强有力的重启,市场将开始为这一结果定价。

通胀上升的预期来自多方面因素,随着全球供应链的重启,生产成本可能会上升,此外全齐央行正从根本上改变其政策框架以弥补之前的通胀不足,让经济体在通胀率高于目标的情况下运行。

贝莱德指出,中期内通胀上升是目前投资观点的核心,但相信这将产生与过去截然不同的影响。前几次通胀上升对投资者来说代价高昂,导致利率上升,从而通过不断上升的贴现率对许多资产类别的估值造成压力。然而,这次有经济复苏推动的通胀率上升,对风险资产而言,可能比过去更有利。“人们常常把通胀上升的环境与对风险资产不利的环境联系在一起。我们认为这是错误的。”报告称。

樊志菁

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有