2019-06-04 10:57:55 来源:证券时报

证券时报 郝德

英雄互娱的借壳对象东晶电子,正陷入内幕交易的质疑。

上周,东晶电子公布重组预案后连续4个一字涨停板,第5个交易日突然炸板。巧合的是,早在东晶电子复牌第一天,便有神秘人士向记者透露,将有人在第5天狙击。

仅仅是巧合,还是另有隐情?在东晶电子炸板前一晚,某平台流出其内幕交易的传闻,矛头指向了2016年私募冠军、东晶电子前实际控制人苏思通。苏思通予以否认。

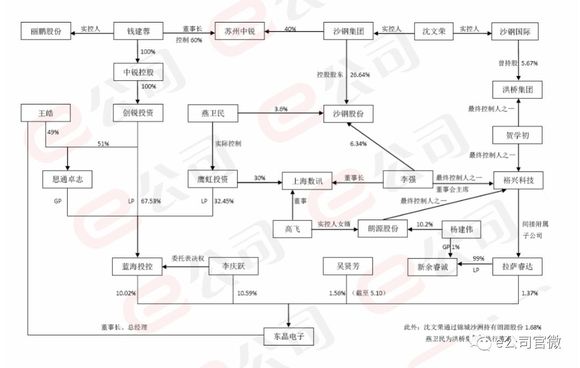

证券时报·e公司记者长期追踪发现,东晶电子背后的资本图谱相当之复杂,与沙钢股份200多亿元的重大资产重组之间亦存在隐秘的关联。

证券时报·e公司记者调查发现,沙钢股份、朗源股份、东晶电子、丽鹏股份,以及港股上市公司裕兴科技、洪桥集团之间已经形成了复杂精密的资本关系网。拆解这张关系网可发现,他们,已经成长为一支不可忽视的资本派系。

5月27日,东晶电子复牌,一字涨停。复牌前,东晶电子公告,拟吸收合并英雄互娱,股份发行价格为9.85元/股。东晶电子剥离现有的全部资产和业务,承接英雄互娱的一切资产。交易构成借壳,完成后,英雄互娱实际控制人应书岭将成为东晶电子的实际控制人。

值得一提的是,这是英雄互娱第二次谋求A股借壳,之前的借壳对象是*ST赫美。今年3月3日晚间,*ST赫美披露重大资产重组预案,拟发行股份吸收合并英雄互娱。不过在4月2日,英雄互娱大股东天津迪诺投资管理有限公司决定行使单方终止权,该交易未能成行。

东晶电子复牌后连续4个交易日一字涨停。在5月30日晚,某平台流出内幕交易的传闻,矛头指向了2016年私募冠军、东晶电子前实际控制人苏思通。苏思通对此予以了否认。

5月31日,东晶电子继续以涨停价开盘。然而,开盘两分钟,大额抛单出现,东晶电子打开了涨停板,12分钟后再次涨停直至午间收盘。下午开盘10分钟,东晶电子再次打开涨停板,股价大跳水,至收盘跌幅达到8.29%。当日,东晶电子振幅19.83%,成交额超10亿元,换手率达到22.81%。

盘后交易信息显示,此次砸盘主力是中信建投张家港人民中路营业部、安信证券上海黄浦区中山东二路营业部、平安证券福州长乐北路营业部、银河证券金华营业部、国信证券福州五一中路营业部,卖出金额分别为6370.61万元、4181.39万元、4127.04万元、3708.99万元、3192.07万元。

按东晶电子5月31日成交均价18.36元/股计算,中信建投张家港人民中路营业部当日卖出数量在347万股左右。东晶电子公告显示,截至5月10日,第10大流通股东拉萨睿达投资咨询管理有限公司(下称“拉萨睿达”)持股数量为333.2万股,第9大流通股东自然人吴贤芳持有378.68万股,第8大流通股东池旭明持有390.43万股,与上述营业部卖出数量相当。

进一步分析,东晶电子5月11日已经停牌,直至5月27日复牌。5月27日~5月30日,东晶电子4个一字涨停板,成交稀少,仅540万元,不足34万股。因此,中信建投张家港人民中路营业部在此期间突击卖出的可能性几乎没有,大概率为东晶电子5月10日披露的前10大流通股东之一。

拉萨睿达2017年三季度买入东晶电子,此后持股数量一直保持不变。根据证券时报·e公司记者掌握的情况,拉萨睿达虽然与东晶电子背后资本派系关联密切,但其并非此次的卖出者,仍为东晶电子股东。池旭明是东晶电子发起人股东之一,5月23日刚刚解除了对东晶电子控股股东蓝海投控的表决权委托,但据证券时报·e公司记者的核实情况来看,中信建投张家港人民中路营业部是其席位的可能性也不大。

最大的可能是吴贤芳。在东晶电子一季报中,吴贤芳尚未出现在前10大流通股东名单中。5月10日,吴贤芳已经成为了第9大流通股东,持股378.68万股。证券时报·e公司记者掌握的最新消息,东晶电子6月初的股东名册中已经没有吴贤芳。也就是说,吴贤芳极有可能在重组前夕突击买入,又在第5个涨停板上高位卖出,可谓精准。

吴贤芳是谁?在东晶电子之前,吴贤芳共出现在过3家上市公司股东榜单中,分别是江苏国泰、澳洋顺昌和华昌化工。巧合的是,这三家上市公司都位于江苏省的张家港市,和东晶电子5月31日卖一营业部同在一地。疑问由此产生,吴贤芳为何摒弃之前只交易张家港本地个股的习惯,大举买入位于浙江金华的东晶电子?是否存在内幕交易的行为?需要进一步调查。

还有一个巧合,证券时报·e公司记者长期跟踪的沙钢股份亦位于张家港市,而沙钢股份及其控股股东沙钢集团、实际控制人沈文荣与东晶电子之间存在隐秘的关联关系。

东晶电子当前名义上的实际控制人是钱建蓉,但其真实的控制力存疑。

东晶电子的历史可以追溯至1999年4月,李庆跃等28名自然人出资组建金华东晶。在李庆跃的带领下,东晶电子2007年12月在中小板上市。2014年、2015年,公司连续两年亏损,2016年“披星戴帽”。2016年11月,李庆跃萌生退意,连同吴宗泽等人向蓝海投控转让东晶电子5.03%股份,每股20元,共计2.45亿元。同时,李庆跃等人将所持15.08%股份对应的表决权不可撤销的授权蓝海投控。

这一交易完成后,蓝海投控可控制东晶电子20.11%股份,成为控股股东,苏思通成为上市公司实际控制人。入主后,苏思通提名王皓进入上市公司董事会,1988年出生的他还担任了董事长这一重要职务。

2017年4月5日、6日、7日,蓝海投控直接在二级市场增持,耗资2.4亿元买入5%。至此,蓝海投控直接持股10.02%,受托表决权15.08%,进一步巩固控股权。后续,蓝海投控再无增持。由此可知,蓝海投控入主东晶电子累计耗资4.84亿元。

苏思通是2016年度的私募冠军,此前从未有过经营上市公司的经验。他曾开玩笑的说,自己因为炒股而买了一家上市公司。在他控制之下,东晶电子2017年度净利润149万,营业收入也有所下降。在入主仅一年半左右后,苏思通退出东晶电子。

2018年4月18日,苏思通与创锐投资、鹰虹投资签署《财产份额转让协议》,约定苏思通将其实际持有的蓝海投控5.28亿元有限合伙财产份额,向创锐投资转让3.57亿元份额,向鹰虹投资转让1.71亿元份额。同时,苏思通将所持宁波梅山保税港区思通卓志投资管理有限公司(下称“思通卓志”)51%的股权以0元价格转让给创锐投资。

思通卓志为蓝海投控的执行事务合伙人。通过上述交易,创锐投资通过上述交易取得了蓝海投控67.53%有限合伙财产份额,并控股了思通卓志。因此,创锐投资的实际控制人钱建蓉成为了东晶电子的实际控制人。

但有一种说法,苏思通并非自愿转让,在文华东方公寓楼一房间内,经过5个多小时的“友好谈判”,苏思通才在转让协议上签了字。当时苏思通深陷民间借贷,自顾不暇。

在这笔交易中,鹰虹投资耗资1.71亿元获得了蓝海投控32.45%的份额。正式易主后,鹰虹投资的袁燕成为东晶电子董事会成员。而创锐投资方面,也仅有茹雯燕一人进入东晶电子董事会。可见,作为二股东的鹰虹投资所具有的话语权,并不比创锐投资低。而鹰虹投资、创锐投资之间除了这次合作之外未见其他直接联系,但二者均与沙钢股份或沙钢集团有千丝万缕的联系。

在工商信息中,鹰虹投资有两名自然人股东袁燕、肖岩松,分别持股70%、30%。但是实际上,燕卫民才是鹰虹投资的实际控制人。经证券时报·e公司记者核实,鹰悦集团、鹰虹投资同在一处办公。燕卫民直接持有鹰悦集团99.83%的股权,并担任董事长。对外,燕卫民的身份也自称鹰虹投资的董事长,鹰虹投资隶属于鹰悦集团。

此处的燕卫民,正是2015年初受让沙钢集团持有的沙钢股份9名自然人之一,其至今未曾减持,仍有3.6%的股份。创锐投资的实际控制人钱建蓉控制的苏州中锐投资集团有限公司,与沙钢集团合资成立了苏州中锐尚城置业有限公司,开展房地产开发业务。

前文已经提及,表面上与东晶电子及其他股东无任何关联的第九大股东拉萨睿达,与东晶电子背后资本派系关联密切。

经证券时报·e公司记者查证,拉萨睿达是裕兴科技(08005.HK)的间接全资附属公司。

裕兴科技曾经公告,间接全资附属公司拉萨睿达2016年12月21日向上海鹰虹投资管理有限公司(下称“鹰虹投资”)提供2亿元的借款,年利率8%。贷款协议约定,鹰虹投资同意以其即将收购企业的30%股份作为抵押品,由上海悦匀贸易有限公司(下称“上海悦匀”)、上海硕禾贸易有限公司(下称“上海硕禾”)提供担保。

经证券时报·e公司记者查证,虽然明面上未直接持股,上海悦匀、上海硕禾均为燕卫民实际控制的公司。在公开信息中,除了持有沙钢股份3.6%的股份,燕卫民还是两家港股上市公司西安海天天(08227.HK)、洪桥集团(08137.HK)的非执行董事。履历表显示,燕卫民今年51岁,在矿产品贸易方面拥有20年的丰富经验,曾任职于中国炼金进出口公司(现为中国中钢集团公司)、爱建集团等。在洪桥集团,燕卫民负责与国内钢铁企业、矿业企业、港口及矿山建设企业的沟通联系。

当时,鹰虹投资即将收购的企业是上海数讯信息技术有限公司(下称“上海数讯”)。在收到拉萨睿达2亿元贷款的次日,即2016年12月22日,鹰虹投资向张江高科支付了3.02亿元的股权转让款,成为上海数讯持股30%的第一大股东。

查阅张江高科公告可知,2016年10月27日至2016年11月24日期间,上海数讯30%股权在上海联合产权交易所公开挂牌,挂牌价格1.72亿元。至挂牌期满,共收到了四家公司的申报材料。2016年12月12日,通过上海联合产权交易所组织实施竞价,确定鹰虹投资为产权交易标的受让方,最终竞价价格为3.02亿元。2016年12月13日,张江高科与鹰虹投资签署了《上海市产权交易合同》。

上海数讯官网显示,公司是在政府支持下,应企业信息化需求于1999年7月创立的,主要从事数据通信、网络增值服务及信息系统集成等业务。在鹰虹投资之前,上海数讯第一大股东是张江高科,其他股东还包括大众交通、紫江企业、上海电信实业等。

鹰虹投资成为第一大股东后,张江高科方面让出两个董事席位,李强、高飞进入上海数讯董事会。其中,李强还担任了上海数讯的董事长、法定代表人。由此可见,至少在2016年底,燕卫民已经与李强、高飞等人形成了较为紧密的联系。

还有一层疑问是,拉萨睿达与蓝海投控背后出资人关联密切,那么二者在东晶电子上是否构成一致行动关系?查阅东晶电子2017年三季度以来的定期报告,公司对此并未加以说明。

再次从拉萨睿达入手,还可以发现朗源股份的身影。

拉萨睿达曾在2015年初出资4950万元,参与成立新余睿诚投资管理中心(有限合伙)(下称“新余睿诚”),是唯一的LP(有限事务合伙人)。新余睿诚的GP(执行事务合伙人)是杨建伟,出资50万元。2017年2月,新余睿诚完成清算,后续注销。

此处的杨建伟,疑似朗源股份第二大股东杨建伟,持股比例9.93%。有知情人士告诉证券时报·e公司记者,杨建伟系为高飞代持,高飞与燕卫民关系匪浅。此处提及的高飞,是朗源股份实际控制人戚大广的女婿,同时也是前文提及的裕兴科技的执行董事、行政总裁高飞。

裕兴科技的控股股东为Cloudrider Limited(下称“CL”),后者最终实际控制人是贺学初、朗源股份、李强。贺学初正是洪桥集团(08137.HK)董事会主席、实际控制人之一;李强是裕兴科技董事会主席,持有沙钢股份6.34%的股份。结合同时进入上海数讯董事会的情况,高飞与李强关系密切。朗源股份还曾在2016年1月至2017年1月分8次向富士博通借款2.04亿元,而富士博通正是李强实际控制的公司。

朗源股份与沙钢也有密切关联。从2017年中报起,宁波梅山保税港区锦程沙洲股权投资有限公司(下称“锦程沙洲”)就持股朗源股份。至今年3月底,锦程沙洲仍然持有朗源股份1.68%。锦程沙洲的股东多为沙钢高管,持股70.53%的第一大股东沈文荣是沙钢集团、沙钢股份的实际控制人,其他股东包括何春生、钱正等人为沙钢股份的高管。

梳理可知,这张庞大的资本关系网围绕着沙钢股份、朗源股份、东晶电子、裕兴科技、丽鹏股份、洪桥集团等,已经成长为一支不可忽视的资本派系。

现在看来,沙钢股份2015年初的股权转让,是这张关系网公开可查的起点。当年2月16日,沙钢集团与境内自然人李非文、刘振光、黄李厚、李强、王继满、朱峥、刘本忠、燕卫民、金洁等9人分别签署了《股权转让协议》,合计转让沙钢股份8.69亿股(占总股本的55.12%),转让价格5.29元/股,总金额达到45.97亿元。

此次转让后,沙钢集团的持股比例由75%直接降低至19.88%,但仍被认定为公司的控股股东,沈文荣仍为实际控制人。在公告中,沙钢股份称,上述自然人之间不存在一致行动人关系,上述自然人与沙钢集团之间亦不存在一致行动人关系及关联关系。

关于这9名自然人身份,可参看证券时报·e公司早前详细报道《【e公司调查】停牌19个月,沙钢股份百亿级别重组神秘人“魅影”重重,前景如何?》,以及《【e公司调查】“盘古系”掌门人实名举报,牵出沙钢百亿级别重组!(附举报信+对话实录)》。

在2018年11月披露重组预案(修订稿)之前,沙钢股份已经停牌了两年多。停牌如此之长的因素之一,可能就是因为收购标的之一的德利迅达此前有VIE架构,涉及中概股回A的问题。在修订稿中,德利迅达被移除,不再是收购对象。

然而,沙钢股份另一收购标的苏州卿峰此前已经持有德利迅达12%股权。因此,苏州卿峰亦需要处理这部分股权。重组预案(修订稿)显示,2018年11月,苏州卿峰将其持有的德利迅达12%股权以4.06亿元的价格转让予上海埃亥贸易有限公司(下称“上海埃亥”)。

上海埃亥正是鹰虹投资的的全资子公司,注册于2016年底,注册资本1000万元。由此可以推断,是燕卫民接手了苏州卿峰所持德利迅达12%股权,以继续推进沙钢股份的重组。但是,证券时报·e公司记者注意到,德利迅达的工商资料至今未完成变更,德利迅达12%股权仍在苏州卿峰名下。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有