2020-03-14 10:07:12 来源:新浪财经-自媒体综合

如何让降息降准有效? ——点评313定向降准和2月金融数据

来源:泽平宏观

文:恒大研究院 任泽平 石玲玲 王孟嫫

事件

1、中国人民银行决定于2020年3月16日实施普惠金融定向降准,对达到考核标准的银行定向降准0.5至1个百分点。在此之外,对符合条件的股份制商业银行再额外定向降准1个百分点,支持发放普惠金融领域贷款。以上定向降准共释放长期资金5500亿元。

2、中国2月新增人民币贷款9057亿元,预期11960亿元,前值33400亿元。2月社会融资规模增量为8554亿元,前值50700亿元。中国2月M2同比增8.8%,预期8.5%,前值8.4%。

解读

1. 核心观点:

1)此次降准有两大亮点,注重疏通货币传导渠道,完善“三档两优”框架。一是以2019年普惠金融定向降准考核制度作为标准。二是针对股份制商业银行额外“奖励”定向降准1个百分点。

2)从降准原因来看,疫情对海内外经济和金融市场冲击全面显现,国内三农和小微企业资金周转困难,央行宽信用支持小微和民营企业融资,疏通货币传导渠道。从国内来看,疫情冲击全面显现,2月PMI、核心通胀均创新低,PPI再次转负。从海外来看,疫情扩散,全球经济脆弱性上升,市场恐慌及避险情绪持续升温,海外金融市场剧烈动荡。

3)从流动性情况来看,2020年初至今,央行基础货币净投放量远高于去年同期,再贷款、再贴现为代表的结构性投放贡献了主要增量,市场流动性充裕。总量性投放层面,2020年1-2月基础货币净投放量小幅高于去年同期。结构性投放层面,2020年2月再贷款、再贴现额度大幅增加8000亿元,是基础货币的主要增量来源。

4)从影响来看,对于商业银行,定向降准疏通货币传导渠道,降低银行资金成本每年约85亿元,缓解息差压力,引导资金流向小微和民企。对于实体经济,一方面有助于降低小微、民营企业贷款实际利率,减轻利息支出负担,另一方面增加企业贷款,助力企业复工复产,减轻现金流及资金链压力。对于资本市场,有助于缓解近期海外流动性紧张下外资抛盘局面,一定程度上利好股市债市。

5)2月金融数据低于预期,疫情影响全面显现,政策支持效果显著,但短贷大增,结构恶化。总量上,2月社融同比少增1111亿元,低于预期,存量增速10.7%持平上月;信贷同比多增199亿元,政策支持效果显著。结构上,政府债券、非标融资是社融主要拖累,企业债构成主要支撑;信贷结构不佳,企业抗疫信贷是主要支撑,但疫情冲击下企业资金紧张、长期投资需求不足,短期融资占比大幅上升。

6)展望下一阶段,我们认为货币政策宽松方向未变。是否会继续降息?经济下行叠加海外疫情蔓延,国内货币宽松窗口期将延长,但仍以小幅多次降息为主。是否会下调存贷款基准利率?调整存贷款基准利率并非优选,在央行政策选择中或处于靠后位置。

7)未来的政策重点应是将投放的流动性支持实体经济,这需要货币政策、财政政策、产业政策相配合,其中“新基建”是对冲疫情和经济下行的最简单有效手段,具有乘数效应、带动效应和放大效应,兼顾短期稳增长和长期补短板。

2. 此次降准有两大亮点,注重疏通货币传导渠道,完善“三档两优”框架。

其一,2019年普惠金融定向降准考核制度作为标准。2018年起央行逐步建立该制度,注重疏通货币传导渠道。

其二,针对股份制商业银行额外“奖励”定向降准1个百分点。以往普惠降准大多针对农商行、城商行,此次专门针对达标的股份制银行额外定向降准1个百分点,能够有效加大对小微、民营企业的信贷支持力度。

3. 从降准原因来看,疫情对海内外经济、金融市场冲击全面显现,央行时隔2天迅速落实国务院会议精神,宽信用支持小微和民营企业融资,疏通货币传导渠道。

3月11日国务院常务会议提出“抓紧出台普惠金融定向降准措施,并额外加大对股份制银行降准力度。”,时隔2天央行迅速操作,落实会议精神,释放长期资金5500亿元,力度不如1月份的8000亿元,总体上更加落实到疏通货币政策传导,缓解小微和民企资金周转困难。

从国内经济来看,一方面,疫情冲击全面显现,2月PMI、核心通胀均创新低,PPI再次转负。另一方面,受疫情影响,三农和小微企业资金周转困难,此次普惠定向降准更注重精准滴灌。

宏观经济层面,疫情冲击全面显现。1)消费方面,消费需求大幅降低,2月汽车产销28.5万辆和31.0万辆,环比下降均为83.9%,同比下降79.8%和79.1%,降幅明显高于上月。2)投资方面,人流物流受阻、工人返城工厂复工延迟,制造业、房地产、基建投资短期基本停滞。2月制造业PMI和非制造业PMI大幅降至35.7%、29.6%,创历史新低。3)出口方面,1-2月,疫情冲击下我国出口总值大幅下降15.9%,同时,2月下旬以来疫情在全球多地扩散,或对外需造成进一步冲击。4)通胀方面,2月核心CPI同比1%创新低,近两周猪肉、蔬菜价格均已出现下行,PPI受全球油价影响再次转负为-0.4%,通胀对货币政策的约束减少。

房地产方面,面对疫情影响房地产行业雪上加霜。其一,房地产销售基本接近零。根据CRIC监测,春节期间88个重点城市商品房成交量相比2018年春节假期减少63%,部分三四线城市零成交。其二,房地产企业财务风险和金融风险大幅上升。销售回款大幅下降,短期基本为零,但房企还本付息、商票兑付、工资等各类刚性支出规模较大,未来房地产行业的财务风险、金融风险等形势更趋严峻。其三,房地产投资大幅下降,增加经济下行压力。根据中指院,2020年1月300城住宅用地招拍挂成交金额2221亿元、同比下降21%。

从海外来看,疫情扩散,全球经济脆弱性上升,市场恐慌及避险情绪持续升温,海外金融市场剧烈动荡。

股市方面,全球股市大幅下跌,美股两次触发熔断。1)美国方面,道琼斯指数、标普500、纳斯达克综合指数全面持续下跌,年初至今跌幅超过20%,3月9日美股开盘跌停,触发熔断机制,为近23年来首次,3月12日再次跌停。2)欧洲方面,年初以来,英国富时100、德国DAX、法国CAC40指数均下跌接近30%。3)亚洲方面,年初至今日经225指数下跌接近30%。

债市方面,全球经济系统性风险上升,投资者恐慌情绪下追逐避险资产,主要经济体国债收益率大幅走低。1)美国方面,美债收益率大幅走低,10年国债收益率在3月初跌破1%后持续下行至0.39%,创历史新低。2月下旬至3月初美联储降息前,10年美债与3个月美债利差持续为负,收益率曲线倒挂。2)欧洲方面,德、法10年国债收益率已分别下行至-0.85%、-0.37%,英国下行至 0.4%。3)中国方面,2月下旬以来,海外疫情扩散驱动债市第二轮上涨,10年国债收益率一度下行至2.52%,创2003年以来的历史新低,中美利差仍一度接近200BP,中国国债配置价值凸显。未来,在全球经济下行风险上升、投资者避险情绪持续、国债相对配置价值上升、外资入市多因素驱动下,收益率曲线有望由牛陡走向牛平。

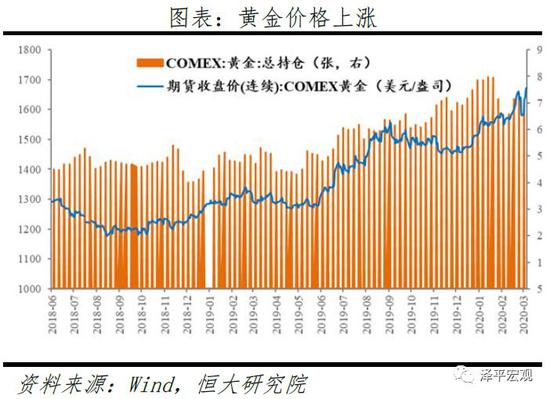

大宗商品方面,原油价格大幅下跌,黄金价格震荡上行。1)原油市场,疫情导致原油需求放缓叠加沙特掀起原油价格战,国际原油价格在双重因素影响下大跳水。3月9日美国WTI原油价格下跌至到31美元/桶,英国布伦特原油价格降至35美元/桶,单日跌幅均逾20%。2)黄金市场,金价在避险情绪、通缩预期双重博弈下震荡上行。2月初至2月20日,投资者避险情绪下,黄金作为优质避险品种价格上行,2月下旬受通缩预期抬升影响,价格回落约5%,3月初美联储超预期降息后恢复上涨趋势,3月至今涨幅约6%。

4. 2020年初至今,央行基础货币净投放量远高于去年同期,再贷款、再贴现为代表的结构性投放贡献了主要增量,市场流动性充裕。

总量性投放层面,2020年1-2月基础货币净投放量小幅高于去年同期。1)从规模来看,2020年1-2月,央行通过降准、OMO、MLF、SLF、PSL、TMLF各渠道累计投放流动性总量超过5.5万亿元,净投放量达6366亿元,相较2019年同期净投放4692亿元,小幅增长1675亿元。其中,2月广义公开市场操作净回笼基础货币3735亿元,相较去年同期7426亿元的净回笼规模,同比少减3691亿元。2)从节奏来看,2月3-4日,为对冲疫情影响,央行开市两日公开市场逆回购操作总投放量合计1.7万亿元,创历史新高,有效起到稳定预期、提振信心的作用。2月下旬,随着公开市场操作自然到期,央行逐步收回节后投放的短期流动性,维护货币市场平稳运行。流动性总量合理充裕,政策体现出灵活适度特点。

结构性投放层面,2020年2月再贷款、再贴现额度大幅增加8000亿元,是基础货币的主要增量来源。1)从规模来看,2月7日,央行设立3000亿元专项再贷款,定向支持疫情防控重点企业,2月26日,央行增加支农支小再贷款再贴现额度5000亿元,其中支农、支小再贷款额度分别为1000亿元、3000亿元,再贴现为1000亿元,重点用于中小银行发放中小微企业信贷,支持民营小微企业复工复产。本次再贷款再贴现的增加额度为近年最高,超过2018年及2019年的全年新增额度4000、2500亿元,支小再贷款额度增加量接近其2019年末余额。2)从目的来看,央行通过基础货币的结构性投放,定向传导民营及小微企业信用扩张,引导实体经济融资成本降低,助力疫情下的经济稳定目标,体现货币政策精准滴灌的特点。

5. 从影响来看,定向降准疏通货币传导渠道,降低商业银行负债成本,引导资金流向小微和民企,带动企业复工复产,利好资本市场。

1)对银行信贷的影响:定向降准释放长期资金,有效增加银行信贷资金来源,降低负债成本,缓解息差压力。此次定向降准释放长期资金5500亿元,有效增加银行支持实体经济的稳定资金来源,在疫情冲击背景下,支撑新增信贷投放,支持地方政府专项债的发行,缓解股份制银行、中小银行负债端压力。同时,降准可降低银行资金成本每年约85亿元,有效降低银行负债成本,有助于缓解贷款利率持续下行、LPR存量换锚对银行净息差的冲击。

2)对实体经济的影响:定向降准有助于降低融资成本、增加实体经济融资可得性,降低偿债风险,减轻现金流压力,支持企业复工复产。其一,降准定向传导下,有利于降低小微、民营企业贷款实际利率,带动实体经济融资成本下行,减轻企业利息支出负担,降低偿债风险,化解局部危机。其二,疫情全面冲击下,企业短期资金周转需求上升、中长期投融资需求下降。定向降准有助于提升实体经济尤其是中小微、民营企业的融资可得性,增加企业贷款,支持企业复工复产,缓解疫情冲击下的现金流及资金链压力。其三,普惠金融定向降准政策如期出台,股份制银行额外降准,表明央行货币政策工具箱的充足性及操作上的灵活性,有助进一步对冲疫情带来的负面冲击,稳定市场预期。但值得注意的是,疫情全面冲击实体经济需求,单靠降准无法实际缓解,金融机构和实体企业预期的改善需要更丰富的逆周期政策组合。

3)对资本市场的影响:一定程度上利好股市债市。其一,降准增加银行体系整体流动性,带动市场利率下行,叠加实体经济下行背景下银行风险偏好下降、资产荒问题凸显,部分资金或进入资本市场。同时,近期海外股市大跌导致海外机构流动性紧张,外资抛盘影响下国内股市、债市齐跌,降准将缓解资金紧张局面,一定程度上利好股市债市。其二,2月中旬以来,海外疫情持续扩散、全球避险情绪上升、风险偏好下降是资本市场主导逻辑,债市受益程度或大于股市。其三,央行要求股份制商业银行将额外降准释放的1500亿元资金用于发放普惠金融领域贷款,有助于定向引导降准资金投向实体经济,一定程度上避免资金在资本市场空转。未来仍需进一步打通货币政策向实体经济的传导渠道,将货币用到真正能激发经济增长潜力的领域。

6. 疫情对需求端冲击全面显现,社融数据不及预期。战疫信贷效果明显,信贷同比多增,但结构恶化,短期融资占比大幅上行。

2月社融同比少增1111亿元,低于预期,疫情对需求端冲击全面显现。从总量来看,2月新增社会融资规模8554亿元,同比少增1111亿元,1-2月合计新增社融5.92万亿元,同比多增2717亿元。2月末社会融资规模存量为257.2万亿元,同比增速10.7%,与1月持平。疫情对需求端冲击集中显现,实体经济中长期投资需求下滑、短期流动性需求上升,政策面发力从供给端托底。

从结构来看,政府债券、非标融资是主要拖累,企业债构成主要支撑。政府债券方面,2月新增1824亿元,同比少增2523亿元,主要受统计口径影响构成拖累。2月Wind统计下地方政府债净融资额超4000亿元,但近3000亿元集中在2月最后一周,央行统计标准以中债登托管口径为准,发行与托管存在时间差。1-2月地方政府债发行较去年同期明显提速,3月政府债券仍将对社融构成支撑。表外融资方面,未贴现票据大幅减少3961亿元,同比多减858亿元,反映复工推迟、交易活动减少影响下,企业开票意愿低。信托贷款同比多减503亿元,主要受实体融资需求下滑、机构现场调查等业务延期影响。企业债方面,2月新增3860亿元,同比大幅多增2985亿元。银行间市场流动性充裕、信用债发行利率下行明显、战疫相关债券发行提速,共同带动企业债多增。

2月信贷同比小幅多增,政策支撑效果显著。但疫情冲击下企业长期投资需求下滑,短期融资占比大幅上升。从总量来看,2月新增人民币贷款9057亿元,同比多增199亿元,1-2月合计新增人民币贷款4.24万亿元,同比多增1308亿元。2月以来,央行公开市场操作加量降价、提供3000亿元专项再贷款、5000亿元再贷款再贴现,政策银行新增专项信贷3500亿元,同时银行对2月到期的困难中小微企业贷款展期,共同助力抗疫信贷增长。从结构来看,2月新增企业贷款1.13万亿元,同比多增2959亿元,其中短期贷款大幅多增5069亿元,中长期贷款、票据融资分别少增970、1061亿元。一方面,政策支持下,2月中下旬以来银行尤其是大行、政策行抗疫信贷加速投放。但另一方面,疫情对实体经济造成全面冲击,银行风险偏好下降,企业复工推迟、现金流压力大,短期资金周转需求上升、中长期投融资需求下降。企业短期贷款占比大幅上行至58%,同比、环比分别上升40、30个百分点,中长期贷款占比再度下滑至37%。2月居民贷款减少4133亿元,同比多减3427亿元。其中,短期贷款大幅减少4504亿元,同比多减1572亿元,反映疫情防控下居民普遍居家隔离,娱乐等消费支出大幅减少。中长期贷款微增371亿元,同比少增1855亿元,2月房地产销售同比大幅下滑、住房按揭面签环节延后,导致中长期贷款大幅减少。

2月M2同比增速8.8%,环比回升0.4个百分点。从增速来看,基础货币投放量大幅增加,带动M2增速回升。2月3日开市以来,央行通过公开市场操作净回笼资金-3735亿元,较去年同期净回笼资金额(-7426亿元)大幅减少,再贷款再贴现额度合计增加8000亿元,去年同期无操作。从M2构成来看,2月企业存款增加2840亿元,同比大幅多增1.48万亿元,主要因企业贷款多增派生存款,叠加去年春节影响下低基数效应。居民存款减少1200亿元,同比大幅多减1.45万亿元,主要因居民贷款同比下滑明显、部分企业受复工推迟影响降薪或延迟工资发放、股市理财等分流居民存款。财政存款增加208亿元,同比少增3034亿元,支撑M2增速回升。非银金融机构存款增加4924亿元,同比少增1833亿元,居民存款通过购买基金、理财等金融产品向非银转化。M1同比增速4.8%,较1月回升4.8个百分点,主要为春节效应消失后的自然回升。

7. 展望下一阶段货币政策,我们认为货币政策宽松方向未变,降息仍以小幅多次降息为主,与财政政策相配合,启动新基建。

美联储超预期降息,带动全球新一轮降息潮重启。那么,中国货币政策将向何处去?为缓释疫情冲击,3月3日美联储超预期提前降息50BP,随后,加拿大、澳洲、马来西亚、沙特、阿联酋等经济体先后调降利率,全球新一轮降息潮重启。预计3月18日美联储仍有望降息100BP。

是否会继续降息?我们认为货币政策结构性宽松的基调不变,宽松窗口期将延长。从方向来看,宽松基调不变,降息仍有空间。其一,疫情扩散,加剧全球经济下行,全球降息潮重启,国内货币政策宽松窗口打开并有望继续延长;其二,2月PMI数据、进出口大幅下挫,1-2月经济数据大幅下滑已是定数,需要货币政策逆周期调节;其三,通胀有望下行,对货币政策约束减小,2月CPI同比5.2%略有所上升,但2月核心CPI同比1%创新低,近一周猪肉、蔬菜价格均已出现下行,PPI受全球油价影响再次转负为-0.4%,通胀对货币政策的约束减少。从节奏来看,未来降息节奏或有所放缓。其一,2月政策利率已经降息10BP,目前3月降息并无紧迫性,可为后续应对经济形势变化留出政策操作空间;其二,美联储降息主要是应对疫情冲击,而我国疫情已基本得到控制,不一定会跟随美国降息,货币宽松节奏仍以国内经济形势为主。

是否会下调存贷款基准利率?我们认为,调整存贷款基准利率并非优选,在央行政策选择中或处于靠后位置。2月22日,央行副行长刘国强表示,未来人民银行将综合考虑经济增长、物价水平等基本面情况,适时适度对存款基准利率进行调整,引发市场对存款基准利率下调的预期。一方面,存款在我国银行体系负债结构中占比超过60%,在银行资产端收益率持续调降的背景下,存款基准利率下调能有效降低负债成本,减轻息差收缩压力。但另一方面,存款利率调降存在多重制约。其一,我国存款基准利率当前为1.5%,已处于较低水平,调降空间有限,易导致存款向理财、股市转移。其二,截至2019年9月末,根据上市银行季报,我国六大行负债结构中存款占比高达80%,股份行及城商行存款占比约60%,存款利率下调,中小、城商、农商行受益程度不及大行。其三,利率市场化改革是目前的重要任务,LPR逐步替代基准利率是大势所趋,非必要时刻选择调整基准利率无异于放弃前期卓有成效的改革成果,因此调整基准利率并非目前优选。

未来的政策重点应是将投放的流动性支持实体经济,这需要货币政策、财政政策、产业政策相配合,其中“新基建”是对冲疫情和经济下行的最简单有效手段,具有乘数效应、带动效应和放大效应,兼顾短期稳增长和长期补短板。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有