2020-02-15 14:07:16 来源:新浪财经-自媒体综合

来源:韭菜说投资社区

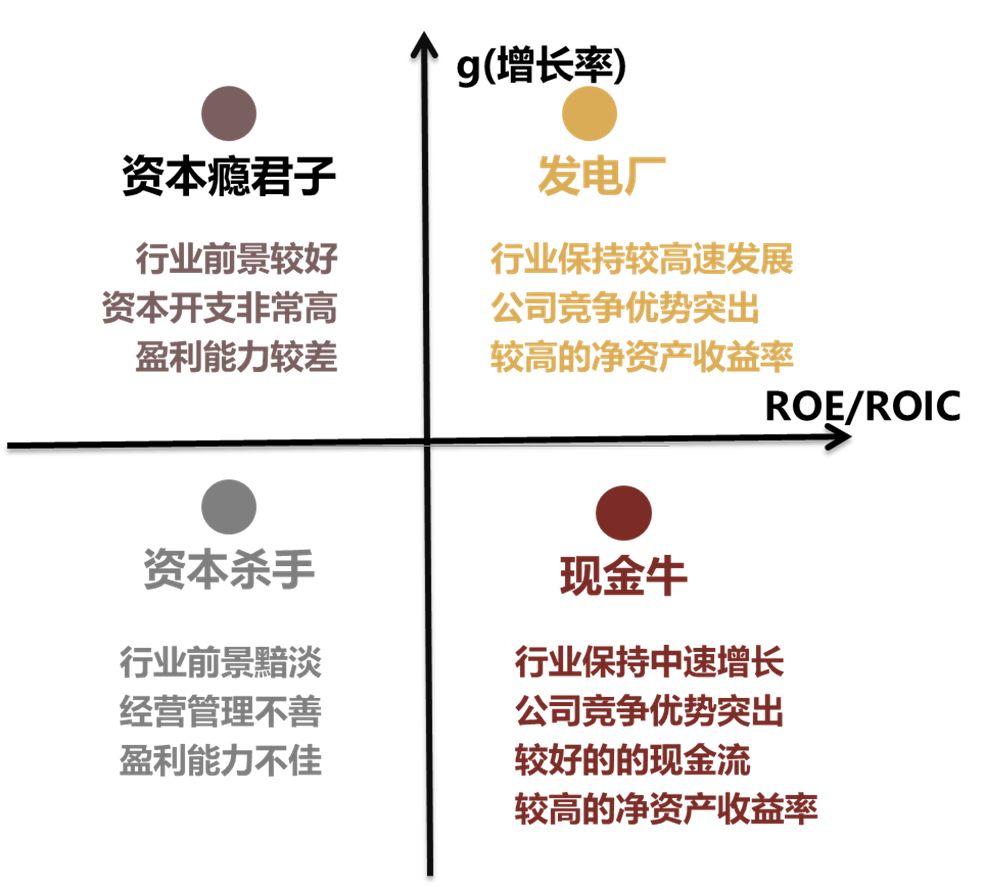

这几天在家每天可以听到无数个投资大佬的线上直播,这极大的激发了金融民工们的学习欲望。在前几天听到的汇添富胡昕炜的直播中,他画了这么一张,来形容他的投资策略。

纵轴是增长率growth,横轴是ROE和ROIC。作为价值投资标签的基金经理,胡昕炜的意思是要寻找右上角这种“双高”的公司,他们被称为发电厂,是极品。

ROE大家都清楚,是净资本收益率,那么ROIC是什么呢?为什么这几年越来越多的大佬,都在强调这个指标。正好我们之前也和读者讨论过,这次把它说清楚。

ROIC的全称是资本投入回报率(Return on Invested Capital),衡量的是股东和债权人投入的本钱,到底获取了多少回报?

这个怎么理解呢?

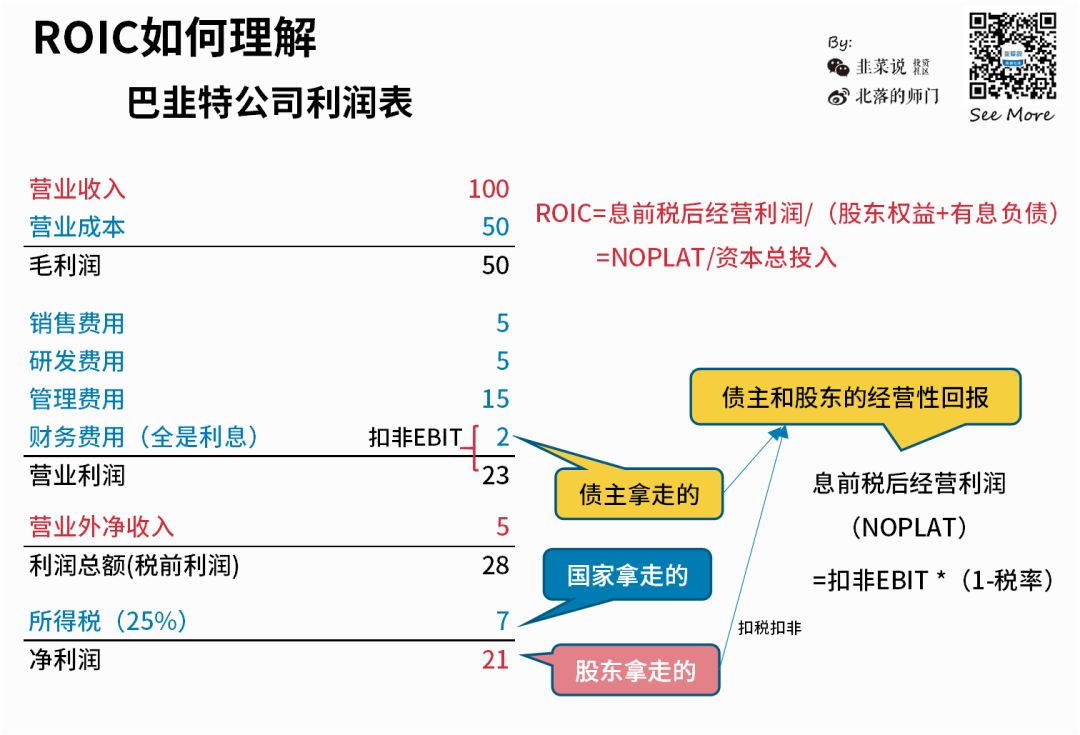

假如企业赚到的钱是一个蛋糕,它最后会被三个人分走,支付的利息费用被债主拿走了,缴的税被国家拿走了,剩下的利润被股东拿走了。我们要做的事,就是要把国家拿走的税剔除掉,找到债主和股东真的分了多少钱。

这个分割之前的蛋糕,在会计上有个名字,叫息税前利润(EBIT,Earnings Before Interest and Tax),这个东西利润表里面没有,要自己算。说白了就是企业交税和付利息之前的利润,他可以用净利润+税+利息费用倒算回来,下图例子中就是21(净利润)+7(税)+2(利息费用)=30。

这三个角色中,国家是没掏本金的,掏钱的人只有两个:股东投了钱形成了股东权益,债主借了钱,形成了企业的债务。这两笔钱就是资本总投入。

一个企业经营的到底好不好,最重要的是看债主和股东投入的这些钱,到底带给债主带来了多少回报(收利息)+ 给股东带来了多少回报,而且算这个回报的时候,最好把营业外收入这种意外之财剔除掉。

我们再拿出EBIT这块蛋糕,先把非经营损益扣掉(形成扣非的EBIT,例子中是30-5=25),再把国家拿走的税扣掉,剩下的就是股东和债主常规情况下得到的回报!这就是息前税后经营利润的概念。税后的意思是国家拿的钱剔除了,息前的意思是债主拿的钱还留着,经营利润的意思是扣掉意外收入后股东拿的钱也留着。

它也叫NOPLAT(Net Operating Profits Less Adjusted Taxes)。

NOPLAT=扣非后的EBIT*(1-税率)

用NOPLAT(股东回报+债权人回报)除以资本总投入(股东权益+有息负债),衡量了资本投入的回报率,这就是大名鼎鼎的ROIC。

ROIC=息前税后经营利润/(股东权益+有息负债)

=NOPLAT/资本总投入

用图中的巴韭特公司举个例子,假设公司股东权益100元,有息负债20元。

NOPLAT=扣非EBIT(25)*(1-税率25%)=18.75。这其中2块钱是债主的利息,剩下的16.75元,就可以理解为扣非和扣税后股东赚到的钱。

有读者可能会奇怪,在算NOPLAT的时候,我为啥不用扣非EBIT(25)直接减去利润表中的税(7),得到18元呢?因为这个7元的税中,有0.75元是5块钱的营业外收入引起的,并不是经营利润带来的哦,直接减就减多了。加回去,18+0.75=18.75,正好还是我们之前算的NOPLAT。

所以如果真要拆清楚的话,债主借钱赚了2元,股东投入正常赚了16.75元,一共赚了18.75元的NOPLAT。

资本总投入是100+20=120元, ROIC=18.75/120=15.6%,这是相当牛逼的成绩。

A股现实中的实际情况是这样的(最右列):

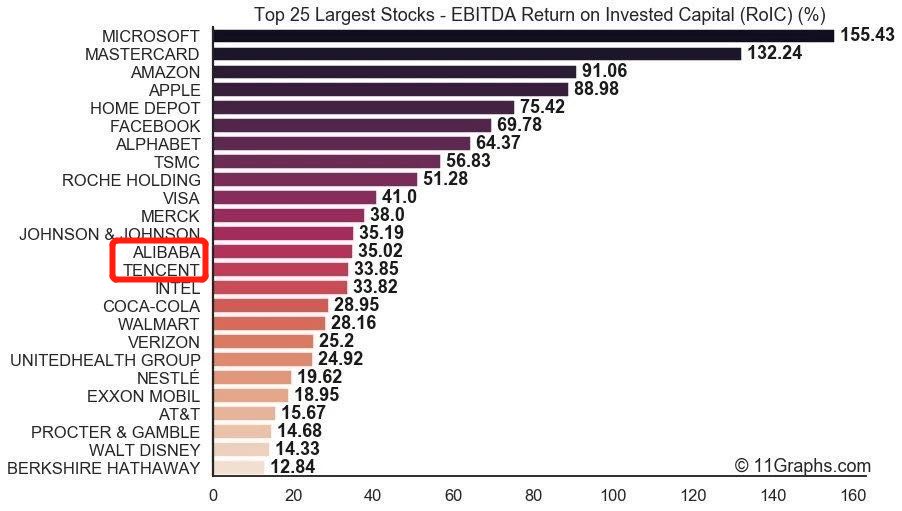

世界巨头们现实中是这样的

ROIC是ROE非常好的补充,因为ROE是用净利润除以股东权益,净利润又是一个比较容易被“玩弄”的数据:

(1)比如它里面常常有非经常性损益,上市公司卖个房子什么的,常常造成失真;

(2)很多公司利润增加是通过不断借债,提高财务杠杆带来的,也许这家公司本身的业务其实一般般,这是很危险的。去杠杆的这几年死了不知道多少这样的公司。

ROIC很好的规避了这两个扰动,实实在在的衡量了企业的价值创造能力。

而且从ROIC还可以引申出两个非常重要的指标:

一个是自由现金流(FCF),代表了企业赚到的真金白银扣除投入后剩下的钱。ROIC高的公司,创造自由现金流的能力也强,用自由现金流的折现值来衡量企业价值,也是巴菲特认为唯一正确的估值方法。

自由现金流(FCF)=NOPLAT+非现金经营费用(折旧摊销什么的)- 投入资本的增量部分

另一个是企业价值增加值(EVA),用ROIC减去资本投入成本(WACC,可以理解为股东投入和借债的加权资金成本),衡量了企业到底增加了多少价值。如果ROIC比投入资金的成本还低,每投入一笔钱企业的价值都在减少,这时候它的净利润再好看,也是危险的。

EVA=期初IC * (ROIC-WACC)

还有一点,我们都知道PEG这个指标,彼得林奇发明的,它是说增速相同的两家公司,市盈率应该类似,科技股上百倍是因为增速高,银行股六七倍是因为增速低,就是这个道理。但如果用财务公式拆开就会发现,单盯着增速来判断市盈率高低是不够的,如果其中一家公司ROIC-WACC的差值更大,它就应该享受更高的市盈率,股价应该更高。

到这里你就明白了,这些做价值投资的基金经理口中天天提的ROE、ROIC、自由现金流、EVA到底是什么东西。这些价值指标都高的公司,绝对是在疯狂创造价值的公司。

再回到胡昕炜的这张图,为什么ROIC要和增长(Growth)组成四象限呢?

因为没有高ROIC的增长是没有意义的。

你想啊,如果一个企业的ROIC<wacc,它创造的资本利润率比资本的资金成本还低,它是毁灭价值的,这时候它营收利润增长的越快,它毁灭的价值就越多。因为资本投进去的钱,虽然换来了growth,但却是纯靠烧出来的。这时候你应该能理解胡昕炜的图,为什么左上角叫资本瘾君子。左下角的资本杀手就更不用说了,烧钱都换不来增长。< p=“”>

只有ROIC>WACC时,企业的增长才真正有意义。

增长的快叫发电厂,是A股极品中的极品,他们竞争优势强,自由现金流强,内生增长力强,无数的基金经理和研究员孜孜不倦的就是要找到这些公司。

增长的慢也没问题,叫做现金奶牛,源源不断的现金流也是不错的,比如有10栋楼收租的那位大爷,不知道他有女儿没有。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有