2021-01-09 14:07:36 来源:券商中国

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

A股成交逐渐分化!

1月8日,两市成交额为1.13万亿,连续5个交易日破万亿。其中隆基股份、东方财富、五粮液、贵州茅台、中国平安5只个股当日成交额突破百亿,但与此同时却有2452只个股当日成交额不超过1亿元!事实上,伴随着注册制的不断推进,以及近两年结构性行情的洗礼,A股市场的成交分化正在越发明显。

数据显示,在2020年,东方财富、中国平安、贵州茅台、中信证券、京东方A、五粮液6只个股年成交额均突破万亿大关,仅这6只个股就贡献了A股市场年成交额的3.6%!与此同时却有755只个股年成交额不足百亿元。而在最近3个月,共有807只个股日均成交额不足3000万元,其平均日均成交额低于1800万元,表明A股成交差异正在逐渐显现。

资金向优质个股集中是注册制导向下的必然结果,一些业内人士也表示,过去几十年A股市场形成的IPO信仰正在被打破。资深投行人士王骥跃预计,再过一两年的时间,市场分化会进一步降低企业对上市的预期,届时IPO或将不再被视为企业成功上岸的终点。

A股流动性正在分化

1月8日,沪深两市成交额为1.13万亿,已连续5个交易日突破万亿。当天,隆基股份、东方财富、五粮液、贵州茅台、中国平安5只个股当日成交额突破百亿,单只隆基股份一只个股成交额就高达140亿元。但与此同时却有2452只个股成交额不超过1亿元,甚至还有249只个股成交额不足千万!

若将时间拉长来看,Wind数据显示,东方财富、中国平安、贵州茅台、中信证券、京东方A、五粮液6只个股2020年总成交额突破万亿大关。事实上,仅这6只个股就贡献了A股市场年成交额的3.6%。但在同一时间内,却有755只个股年成交额不足百亿元。

截至2021年1月8日,在最近3个月内,共有800只个股日均成交额不足3000万元,其平均日均成交额低于1800万元,表明A股成交差异正在逐渐显现。偏低的交易量往往意味着个股减持会遭遇困难,不仅是大股东,甚至一些机构投资者也很难减持——此前,不少投资新三板股票的基金就曾陷入过流动性过低导致的赎回危机。

另一组数据则显示,随着A股上市公司在2020年快速扩容,低成交个股正在进一步被资金抛弃。Wind数据显示,2020年成交额最低的100只个股合计成交2082.34亿元,在206万亿的总成交额中,占比仅0.10%。而在2018年和2019年,这一比例分别为0.24%和0.22%。

而从换手率来看,“旱的旱死,涝的涝死”的情况同样明显,2020年换手率(以自由流通股本为计算基础)高于20倍的个股共有331只,其中美联新材年换手率高达411倍,而2020年10月刚刚上市的新股九号公司年换手率也达到了106倍之多,大多数个股的年换手率在5倍至20倍之间,与此同时还有115只个股年换手率不超过2倍。

抱团行情还将持续1-2个月?

机构资金的抱团也在加剧个股的内部分化。“12月国内市场整体震荡上涨但内部分化巨大,抱团现象愈演愈烈,强者恒强特征十分显著,个股正收益概率仅27%,绝大多数个股未能跑赢指数。”华创证券分析师余修文表示,板块上,消费、医药、新能源等基金抱团板块较为强势,金融地产、黑色周期等相对惨淡。

据他分析,在刚刚过去的12月,偏股基金整体赚钱效应较高且大幅跑赢万得全A指数,其中重仓新能源汽车产业链、白酒、军工等板块的基金表现最出色,而地产主题基金表现相对最弱。板块分化明显导致基金收益亦分化显著,表现较好的前1/3基金跑赢万得全A超13%。

1月8日,中信建投研究所所长武超也表示,从2018年到现在整个市场的机构行为越来越明显。不管是新发基金还是增量资金,散户市场逐步在向机构化演变,导致重仓的白马股被不断推高。市值在五百亿上下的公司将来可能会进一步分化,好公司与差公司的估值收敛可能很难看到了。市场这两年的泡沫化是不分行业的,是整个市场核心资产的泡沫化。这背后所隐含的是龙头企业增长的确定性。武超则表示,龙头可能会变,但龙头的泡沫化是不会变的。

东吴证券陈李在最新分析中指出,这样的行情还将持续1-2个月。中长期来看,投资者确实应该把研究重心集中到优质公司上。好公司变得更好,涨幅较大公司出现更大涨幅,这种“强者更强”的概率大于“逆袭”概率。在200家“金子”公司里寻找“钻石”,其性价比强于在4000家“泥沙”里去寻找“金子”。

注册制打破IPO信仰

在过去的数十年里,一个又一个IPO的造富神话,使得“上市、解禁、变现”成为不少企业主坚信不疑的财富自由三部曲。但在如今的成交分化趋势下,解禁期满时股票还能否卖得出去,则成了不少大股东忧心的难题。

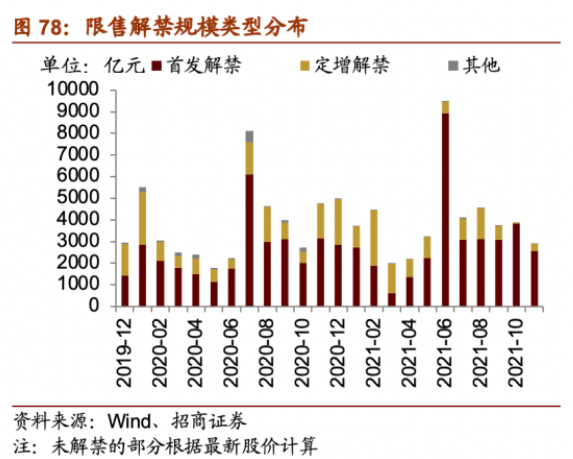

据招商证券统计,2021年全年解禁规模仍比较高,约为4.5万亿元,包括主板2.1万亿、中小板5734亿元、创业板1.12万亿元、科创板6998亿元。其中约3.4万亿是首发解禁,1.11万亿是定增解禁,其他解禁116亿元,可见首发解禁仍是主要压力所在。

但需要注意的是,注册制给A股带来的更多变化正在发生——例如市场化定价机制下,更多新股正在遭遇破发。Wind数据显示,2020年共有396只新股成功登陆A股市场,截至1月8日收盘,共有33只新股股价已经跌破发行价,另有83只新股相对于发行价的累计涨幅不超过30%。在33只破发新股中,有15只是科创板股票,其中2020年8月上市的凯赛生物跌幅最大,最新收盘价为85.5元/股,相对于发行价已跌去35.93%。

兴业证券策略首席分析师王德伦(金麒麟分析师)预计,2021年科创板内会大幅分化,既会有“牛股”,也会有“仙股”。交易者结构相对优化、上市和退市改革后资本市场“活水”更顺畅、公司优胜劣汰更快,科创板可能先于其他板块实现“港股化、美股化”,前10%公司成交额占比已超70%。

除了上市不再如人们想象中那么一路坦途,退市政策的完善也在不断向IPO信仰发出拷问。“注册制下‘宽进宽出’的上市退市标准对投资者的投研能力提出了更高要求,具有更强研究投资能力的机构投资者将更可能获得市场青睐。”天风证券金融工程首席分析师吴先兴表示,在退市新规下,小市值、交易不活跃的公司以及长期经营不善、持续依靠外部输血、出售资产等盈余管理手段规避退市的公司会面临退市风险。

尽管目前看来,仍有561家企业正在排队(不含“中止审查”)等待上会,另有229家企业已经过会但尚未完成上市,显示企业的上市热情仍旧高涨。但需要注意的是,整个2020年也不过仅有396只新股上市,这些存量拟上市企业或许需要2年时间才能顺利消化完毕。而随着A股市场逐渐成熟分化,之后是否还会有这么多企业仍旧奉“上市”为圭臬,或许需要打上一个问号。

“市场分化会降低一些公司上市收益和预期,在一定程度上影响公司的上市热情,这是注册制的必然结果。”资深投行人士王骥跃判断,再过一两年的时间,这一趋势会更加明显,届时IPO或将不再被视为企业成功上岸的终点。

扫二维码 领开户福利! 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有