2019-08-21 11:03:02 来源:中国基金报

430亿!李嘉诚再次巨资砸向英国,这次是200年历史最大连锁酒吧,股价应声暴涨51%!

李嘉诚家族在英国的又有新动作!

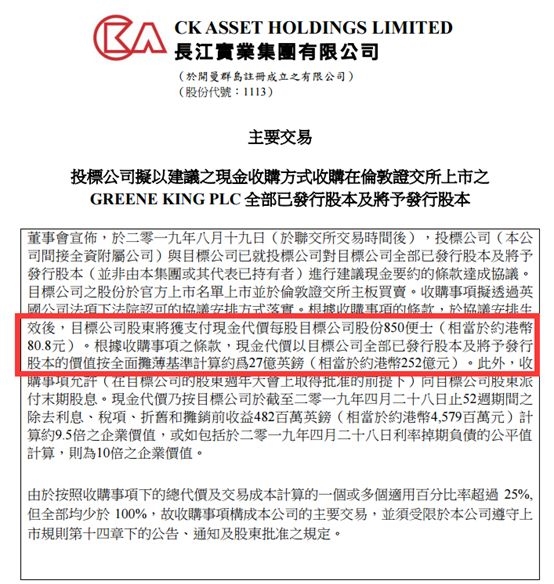

8月19日晚间,长江实业集团有限公司发布公告称,该公司的间接全资附属公司CK Noble(UK) Limited以27亿英镑(相当于约252亿港元)收购Greene King plc全部已发行股本及将予发行股本。

除了27亿英镑现金,据报道,长江实业还承担Greene King 19亿英镑的债务,两者相加得出的46亿英镑,约合430亿港币。

这意味着李嘉诚家族将以每股850便士的收购价,买下Greene King全部股份。这个价格与其该公司上一个交易日的收盘价563便士相比,溢价了51%。因而消息出来后,Greene King股价瞬间暴涨近50%至每股849便士。

李嘉诚430亿港元买酒

8月19日晚间,长江实业集团有限公司发布公告称,该公司的间接全资附属公司CK Noble(UK) Limited以27亿英镑(相当于约252亿港元)收购Greene King plc全部已发行股本及将予发行股本。

除了27亿英镑现金,根据公告,长江实业还承担Greene King 19亿英镑的债务,两者相加得出的46亿英镑,约合430亿港币。

现金代价乃按目标公司于截至2019年4月28日止52周期间的除去利息、税项、折旧和摊销前收益482百万英镑(相当于约45.79亿港元)计算约9.5倍的企业价值,或如包括于2019年4月28日利率掉期负债的公平值计算,则为10倍的企业价值。

公告披露,8月19日(于联交所交易时间后),投标公司与目标公司已就投标公司对目标公司全部已发行股本及将予发行股本进行建议现金要约的条款达成协议。根据收购事项的条款,于协议安排生效后,目标公司股东将获支付现金代价每股目标公司股份850便士(相当于约80.8港元)。

这意味着李嘉诚家族将以每股850便士的收购价,买下Greene King全部股份。这个价格与其该公司上一个交易日的收盘价563便士相比,溢价了51%。

英国最大的连锁酒吧

超200年历史、2700家酒吧

根据Greene King官网介绍,Greene King成立于1799年,为英国具领导地位的酿酒厂及英式酒馆营运商,于英格兰、威尔斯及苏格兰等地经营超过2700间英式酒馆、餐厅及酒店,其3个主要业务分支为英式酒馆公司、英式酒馆合作伙伴、酿酒及品牌。

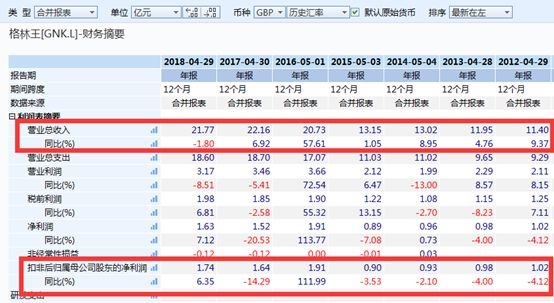

公告显示,目标公司不仅具有良好的资产,还具有较好的现金流。截至2018年4月20日止52周财务期间,目标公司收入为21.77亿英镑(约合206.79亿港币),其未计特殊及非基础项目前之经营溢利为3.73亿英镑(约为35.44亿港币);除税前及未计特殊及非基础项目前之溢利为2.43亿英镑(约为23.09亿港币);净资产值为20.73亿英镑(约合196.94亿港币)。

目标公司2019年年报显示,尽管净利仍然下滑,但其他多项指标却出现好转。公告显示,目标公司截至2019年4月28日止52周财务期间收入为22.17亿英镑(相当于210.61亿港币),其未计特殊及非基础项目前之经营溢利为3.68亿英镑(约为34.98亿港币),除税前及未计特殊及非基础项目前之溢利为1.73亿英镑(约为16.42亿港币);净资产值为21.08亿英镑(约合200.25亿港币)。

对于此次收购,长实集团表示,Greene King具领导地位的跨国公司,多元化业务涵盖物业发展及投资、酒店及服务套房业务、物业及项目管理、投资基建及实用资产业务和飞机租赁。

长实集团为长期及策略投资者,投资于受惠于房地产之支持下拥有稳定、可获利及产生现金流的业务。集团认为,英国英式酒馆及酿酒业拥有此类特质,而且英式酒馆将继续成为英国文化和外出用餐饮食市场的重要部分。本集团已投资于英国英式酒馆行业,并拥有一小部分英式酒馆,而全数均出租予目标公司集团。收购事项乃对该行业作出之一项重大额外投资。

Greene King具吸引力之条件包括其于英国英式酒馆具市场规模地位;拥有永久业权及长期租赁物业;以及强健财务状况。

董事相信,收购事项为公司投资者提供具吸引力的投资机会,集团将因而受惠。收购事项与集团全球多元化政策一致,并符合集团投资准则。在收购事项生效之后,预期集团将能够扩展其领域至其他业务范畴,并受惠于业务拓展所带来之稳定经常性收入,以及能巩固集团在英国及透过英国的持股权益。集团的策略性理念乃凭藉雄厚财务根基支持管理团队制定和实施创造长久价值的计划。

集团相信其拥有之财务资源可供其于合适情况下为新项目注入资金,以提升目标公司的可持续性、盈利能力及竞争力。集团期待与目标公司业务的所有持份者(包括其管理层、员工及租户)合作,提升目标公司的长期价值及市场地位。

CKA子公司CK Bidco的George ColinMagnus评论称,酒吧仍然是“英国文化的重要组成部分”,并为“具有稳定、弹性特征和强大现金流产生能力的企业”打上了所有标签。

而从财报来看,公司2018年收入21.77亿英镑,同比减少1.8%;净利1.74亿英镑,同比增长6.35%。

股价暴涨近50%

创3年多新高

李嘉诚家族将以每股850便士的收购价,买下Greene King全部股份。这个价格与其该公司上一个交易日的收盘价563便士相比,溢价了51%。

因而昨晚消息出来后,Greene King股价大涨近50%,飙升至3年多来的新高。

不过今天开盘稍有回落,依旧在840便士以上。

竞争对手JD Wetherspoon和Marston的股票上涨超过9%。

据悉,Greene King是富时250指数的成分股,交易完成后,Greene King将从伦敦交易所退市。

机构看好

长实股价还有70%的上涨空间

消息出来后,长实集团今日涨0.82%,收报55.5港元,最新总市值2050亿港元。

不过,机构却非常看好长实的业务。

麦格理发表报告表示,属长实集团进行大型的非本港业务的收购,作价相当预测企业价值对EBITDA的9.81倍、市账率1.28倍,指集团正进行转型,由地产发展商转全球物业、航空、基建综合企业,并聚焦核心收入,并相信今次收购有助令集团未来三年每股股息的年均增长达到10%。该行维持对长实集团跑赢大市评级及目标价95.19港元,重申为该行本港发展商的首选股。这意味着长实集团目前的股价还有超70%的上涨空间。

而麦格理料,长实集团于2019年至2021年每股股息预测各为2.1、2.3及2.5港元。

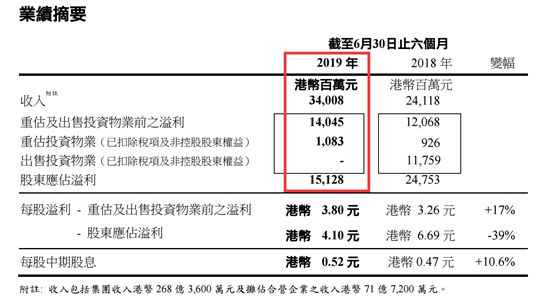

此外,值得一提的是,长实集团2019年度中期业绩披露,截至6月30日止六个月实现收入340.08亿港元,同比增长41%;重估及出售投资物业前溢利140.45亿港元,同比增长16.38%。

其中,海外的投资业务获利颇丰。

李嘉诚几乎买下了整个英国?

长实在英国的投资已不是首次。英国媒体甚至惊呼李嘉诚要“买下整个英国”。

李嘉诚在英国的投资并购早就开始了。早在1990年,李嘉诚之子李泽钜便收购了英国“兔子”电讯公司。

2010年,李嘉诚旗下的公司就以90多亿美元(700亿港元)收购了英国一家电力网络公司,由此李家控制着英国约1/4的电力分销市场;

2011年,长江基建斥资48亿英镑收购英格兰北部自来水公司Northumbrian Water Group。英国约近7%的供水市场成为李家的资产;

2012年,斥资6.45亿英镑收购英国天然气公司Walesand West Utilities.WWU公司的输配网络为740万客户服务,覆盖英国近六分之一国土,由此李家拿下英国近三成的天然气供应市场;

2015年,李嘉诚联合拥有的CKInvestments达成协议,从私募公司3i Infrastructure等投资者手中购入拥有英国约28%的客运列车的Eversholt Rail Group。李嘉诚旗下的企业将支付25亿英镑。

2018年,长实以10亿英镑(约105.4亿港元)的价格收购了伦敦瑞银(UBS)总部大楼——5 Broadgate。

2019年,斥资100亿英镑收购英国电信巨鳄O2。

……

据不完全统计,李嘉诚在英国投资早已超过4000亿港元,李家控制着英国约1/4的电力分销市场、近三成的天然气供应市场、近7%的供水市场、超40%的电信市场、近三分之一的英国码头、超50万平米的土地资源。

与此同时,李嘉诚近年抛售的内地和香港的资产近2000亿元。

相关报道>>>

李嘉诚英国再圈地 227亿溢价收购2700间酒馆、餐厅及酒店

46亿英镑!李嘉诚英国再出手:收购最大酒馆运营商格林王

李嘉诚再入英伦 长实潜伏两年溢价51%收购英式酒馆

长实252亿港元收购英式酒馆营运商 获1687家酒馆、餐厅及酒店

(文章来源:中国基金报)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有