2020-08-22 08:07:44 来源:新浪财经

近日,A股上市公司秦安股份因炒期货大赚近6亿元,力助公司上半年大幅扭亏。但并不是所有的公司炒期货都能赚钱,靠棉花期货套期保值的孚日股份,上半年因炒期货亏损进而导致公司净利润大幅下降。

半年报显示,孚日股份还存在“存贷双高”的问题,或是受限制货币资金金额较高所致,但公司并未披露受限的具体原因。此外,公司控股股东上半年曾非经营性占用上市公司资金超过20亿元,报告期末虽已偿还完毕,但上市公司同时增加了近15亿元的短期借款,财务负担沉重。

炒期货亏损

公开资料显示,孚日股份的主营业务是毛巾系列产品、床上用品和装饰布艺产品的研发设计、生产供应,产品有一半以上销往境外。受异常复杂的全球贸易形势和新冠疫情的冲击,公司上半年实现营业收入20.24亿元,同比下降19.91%;实现净利润1.45亿元,同比下降44.03%。

孚日股份并没有披露净利润降幅超过营收降幅的原因。据半年报,公司今年上半年公允价值变动损益为-2.44亿元,较2019年上半年的0.08亿元大幅减少,主要是因为操作棉花期货亏损2.4亿元。

以生产销售家纺产品为主业的孚日股份,棉花是公司最主要的原材料,棉花价格的波动对公司业绩的影响极为明显,因此公司用棉花期货对冲棉花价格波动带来的风险,实现套期保值。

金融人士称,套期保值的实质就是买入(卖出)与现货市场数量相当、但交易方向相反的期货合约,以期在未来某一时间通过卖出(买入)期货合约来补偿现货市场价格变动所带来的实际价格风险。最终在“现”和“期”之间,近期和远期之间建立一种对冲的机制,将价格风险降低到最低限额。

但期货终究是高杠杆、高风险、高专业性的金融产品,操作不慎就会带来大幅亏损。公开资料显示,郑棉主力(CFM)合约在今年1-3月份大幅下降,4-6月份又连续增长,波动较大。

控股股东曾非经营性占用资金超20亿元

半年报显示,孚日股份还有“存贷双高”的问题。据海通证券《从康得新债券违约看存贷双高》研究报告,存贷双高是指账面显示的货币资金与有息负债同时处于较高水平。存贷双高的悖论在于不合理的利息收入与费用对比。

2020年上半年,孚日股份账面上的货币资金为41.57亿元,占总资产的37.65%;有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)为62.15亿元,占总资产的56.25%。公司没有在半年报中给出货币资金和有息负债都较高的原因。

国海证券《存贷双高难自洽》研报指出,造成“存贷双高”有五种原因,分别是集团层面合并报表所致、行业需要、短期内有重大资本支出、货币资金受限及财务报表造假(虚增货币资金)。

上半年,孚日股份合并报表范围没有发生重大变化、也没有并购等巨额资本开支,公司也不属于高杠杆、资金密集型的行业,虚增货币资金的动机也不明显。排除上述四种可能后,孚日股份“存贷双高”很可能是货币资金受限金额较高所致。

据2019年年报,孚日股份2019年末17.18亿元的货币资金中有11.21亿元受限(占比65.25%),这11.21亿元货币资金被列入“其他货币资金”细分项目。2020年上半年,在41.57亿元货币资金中,其他货币资金为18.99亿元,但公司并没有解释这18.99亿元资金是否受限。

在回复深交所2019年年报问询函中,孚日股份称,公司2019年11.21亿元受到权利限制的货币资金,主要为票据保证金、借款保证金、信用证保证金等。但公司并没有披露这些保证金具体是为谁提供的保证。

已经证实虚增货币资金的康得新及债务暴雷的富贵鸟,都曾存在用受限资金为大股东或关联方提供贷款质押、担保的情形,孚日股份或应进一步披露货币资金受限的具体情况。

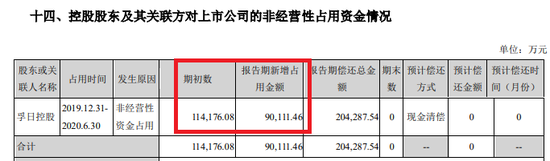

半年报显示,孚日股份控股股东孚日控股还曾大量非经营性占用公司资金,2019年末,孚日控股占用资金为11.42亿元,2020年上半年新增占用资金9.01亿元,最高占用金额高到20.42亿元。截至2020年上半年末,孚日控股已经将全部占用的资金清偿。

来源:孚日股份半年报

来源:孚日股份半年报大股东非经营性占用上市公司资金或许是“存贷双高”的间接原因。当资金被占用时,孚日股份增加有息借款,上市公司财务负担加重。2020年上半年,孚日股份短期借款为52.11元,较年初的37.37亿元增加近15亿元。

上半年,孚日股份财务费用中的利息费用为0.9亿元,约占同期净利润的6成。而公司41.57亿元的货币资金只有0.15亿元的利息收入,远低于同期利息费用。当巨额货币资金不能被上市公司充分利用时,账面上的数字只是“虚胖”。(文/新浪财经上市公司研究院 钟文)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有